Avertissement : nous avons résumé les informations suivantes après les avoir recueillies auprès d’un cabinet de consultants spécialisés. Elles sont susceptibles d’évoluer avec le temps et ne se substituent pas aux conseils que pourrait vous dispenser votre cabinet comptable. La société idloom ne peut en aucun cas être tenue responsable de l’inexactitude des informations ci-dessous ou de l’utilisation inadéquate qui pourrait en être faite.

Avant toute chose, vous devrez déterminer si la diffusion de votre formation/conférence s’effectue en direct ou en différé (vidéo pré-enregistrée sans possibilités d’interactions en direct).

Événement interactif ou pas ?

Participation active ? S’il s’agit d’une session interactive en direct au cours de laquelle les participants peuvent poser des questions et formuler les commentaires, alors celle-ci se classe dans la catégorie des activités éducatives.

Pas de participation active ? Dans ce cas, les participants peuvent regarder à la demande une vidéo pré-enregistrée. On parle alors de services fournis par voie électronique.

Quelle TVA appliquer dans le cas d’une activité éducative (participation active) ?

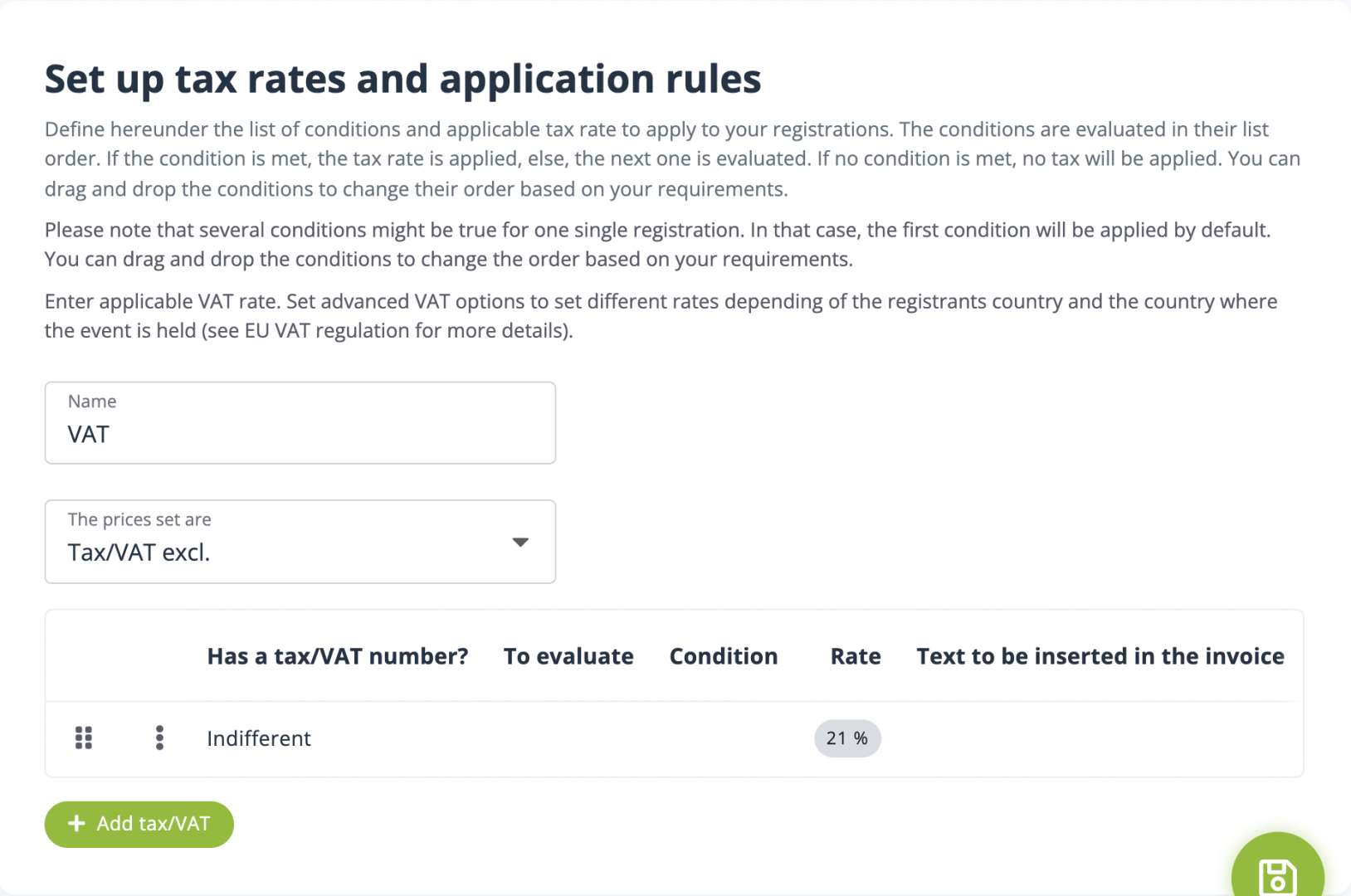

Dans ce cas, le lieu de prestation est considéré comme localisé dans l'État dans lequel l’organisateur a établi le siège de ses activités économiques. La TVA locale s’applique dans tous les cas, que le participant réside dans le pays d’exercice de l’organisateur ou non, et qu’il soit assujetti à la TVA ou pas.

Ainsi, si l’organisateur commercial est établi en Belgique, le service est systématiquement localisé en Belgique. Le statut du participant (particulier ou entreprise) et son lieu de résidence ou d’exercice n’auront aucune influence sur la TVA. La Belgique constitue lieu où le service est presté, ce qui implique l’application de la TVA belge de 21 %.

Quelle TVA appliquer dans le cas d’un service fourni par voie électronique (vidéo à la demande) ?

Dans ce cas, celui-ci est toujours considéré comme localisé dans le pays dans lequel réside le participant, ce qui entraîne des règles d'application différentes en fonction du type de participant.

TVA dans une relation d’entreprise à entreprise

Dans le cas d’une relation B2B, les règles suivantes s’appliquent :

- Si le participant est établi dans le même État membre que l'organisateur, la TVA locale s’applique.

- Si le participant réside dans un État membre différent, l’organisateur émet une facture sans TVA avec autoliquidation.

- Si le participant réside dans un pays tiers, l’organisateur ne facture pas la TVA, mais fait figurer sur sa facture la mention « service localisé en dehors de l’Union européenne ».

TVA dans une relation d’entreprise à particulier

Dans le cas d’une relation B2C, les règles suivantes s’appliquent :

- Si le participant réside dans le même État membre que l'organisateur, la TVA locale s’applique.

- Si le participant réside dans un autre État membre, l’organisateur facture la TVA en vigueur dans l’État membre du participant en ce qui concerne les services fournis par voie électronique. Il peut s’inscrire et effectuer ses déclarations par le biais du service OSS - One Stop Shop.

Conseil : tant que le chiffre d'affaires généré par de tels services proposés à des particuliers d'autres États membres reste inférieur au seuil de 10.000 € H.T. pour l'année civile, l'organisateur peut choisir d'appliquer la TVA de l'État dans lequel il réside plutôt que la TVA en vigueur dans l'État membre où est localisé le service. - Si le participant réside dans un pays tiers, l’organisateur ne facture pas la TVA, mais fait figurer sur sa facture la mention « service fourni en dehors de l’Union Européenne ».

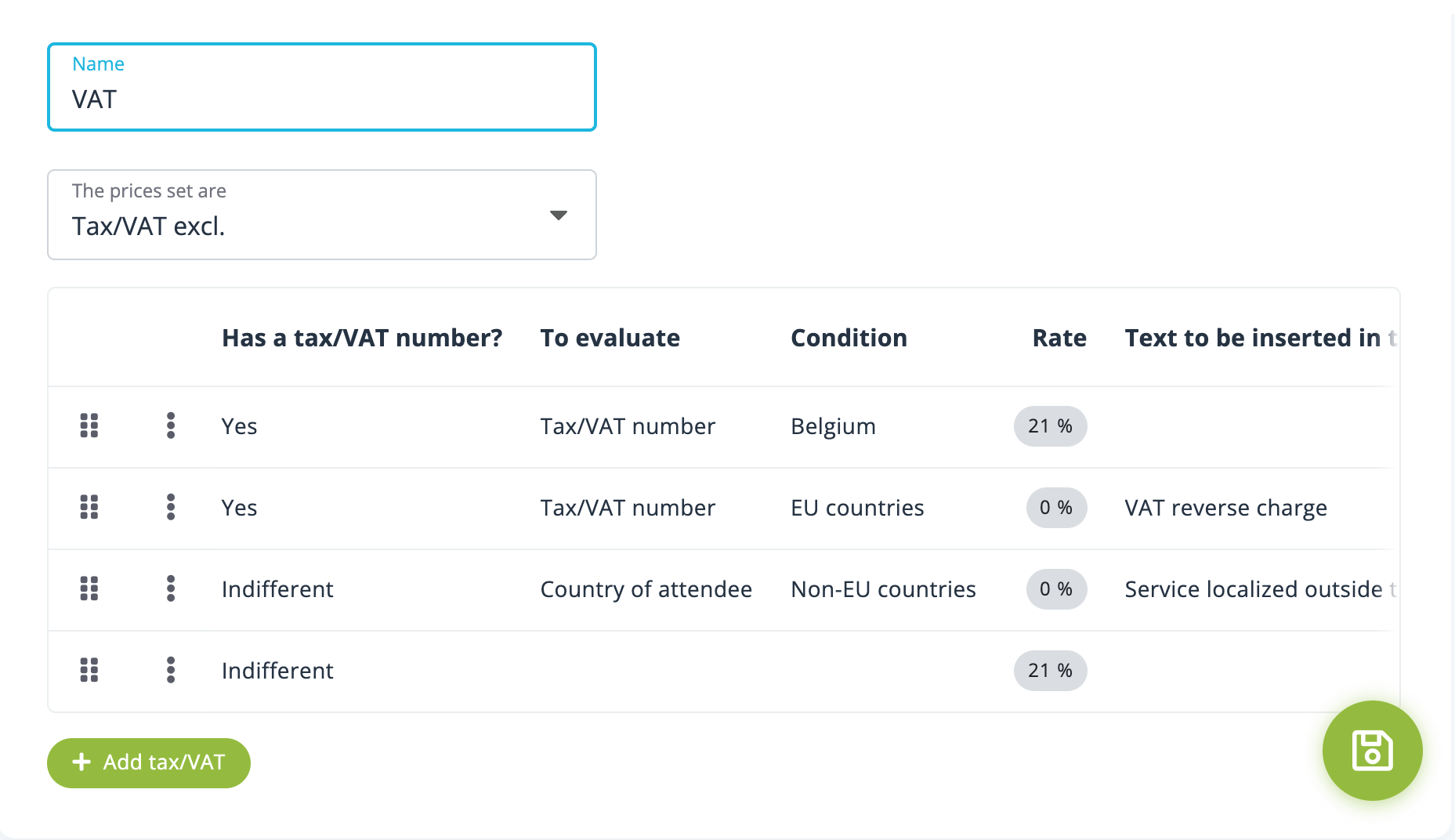

Ci-dessous, un exemple de configuration de l'application de la TVA pour un service électronique fourni par un organisateur établi en Belgique et dont le chiffre d'affaires dans chaque autre État membre reste inférieur à 10.000 € H.T. :

Les conditions sont évaluées dans l’ordre que vous déterminez. Dès que l’une d’entre elles est rencontrée, elle est appliquée et les suivantes ignorées. Il est dès lors conseillé de d’abord traiter les cas particuliers et toujours terminer avec la condition par défaut qui s’applique à tous les autres cas.

Dans notre exemple, nous avons tout d'abord traité les cas B2B, en commençant par le cas spécial des participants B2B exerçant dans le même pays que celui de l'organisateur. Nous avons ensuite abordé les participants B2B dans les autres États membres, puis tous les participants hors de l'UE, pour finir par la TVA par défaut de 21 %, en théorie en vigueur pour tous les participants B2C (ou non assujettis à la TVA) résidant en Europe.

Événements physiques

Dans le cas d'un événement physique, la TVA en vigueur pour ce type de service dans l'État membre au sein duquel l'événement se déroule s'applique. Si l'événement a lieu hors de l'UE, le service n'est pas assujetti à la TVA européenne, même si l'organisateur est imposable dans l'un des États membres.

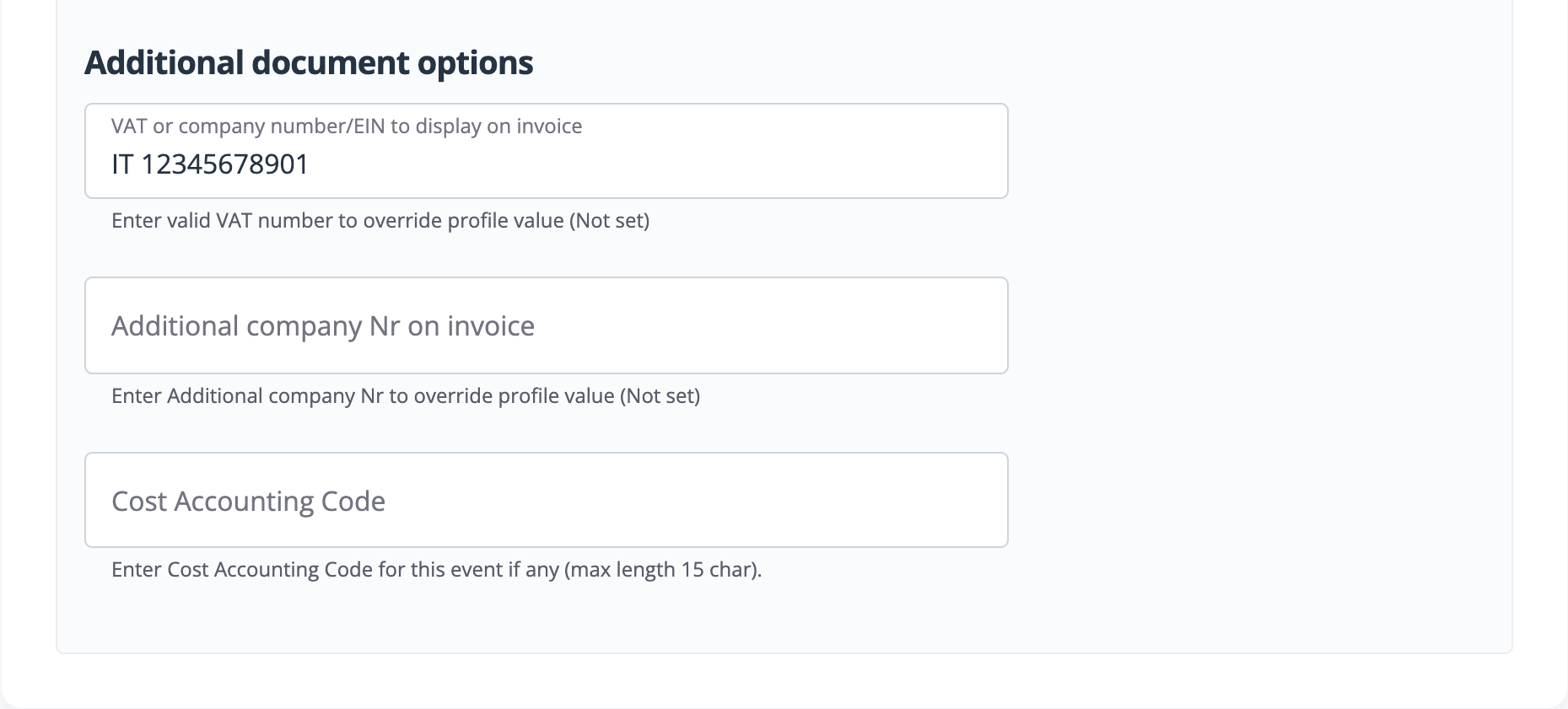

Pour configurer un numéro de TVA spécifique à un événement dans idloom.events, accédez à la rubrique "Finances > Reçus et factures" de votre événement, et renseignez les champs suivants :

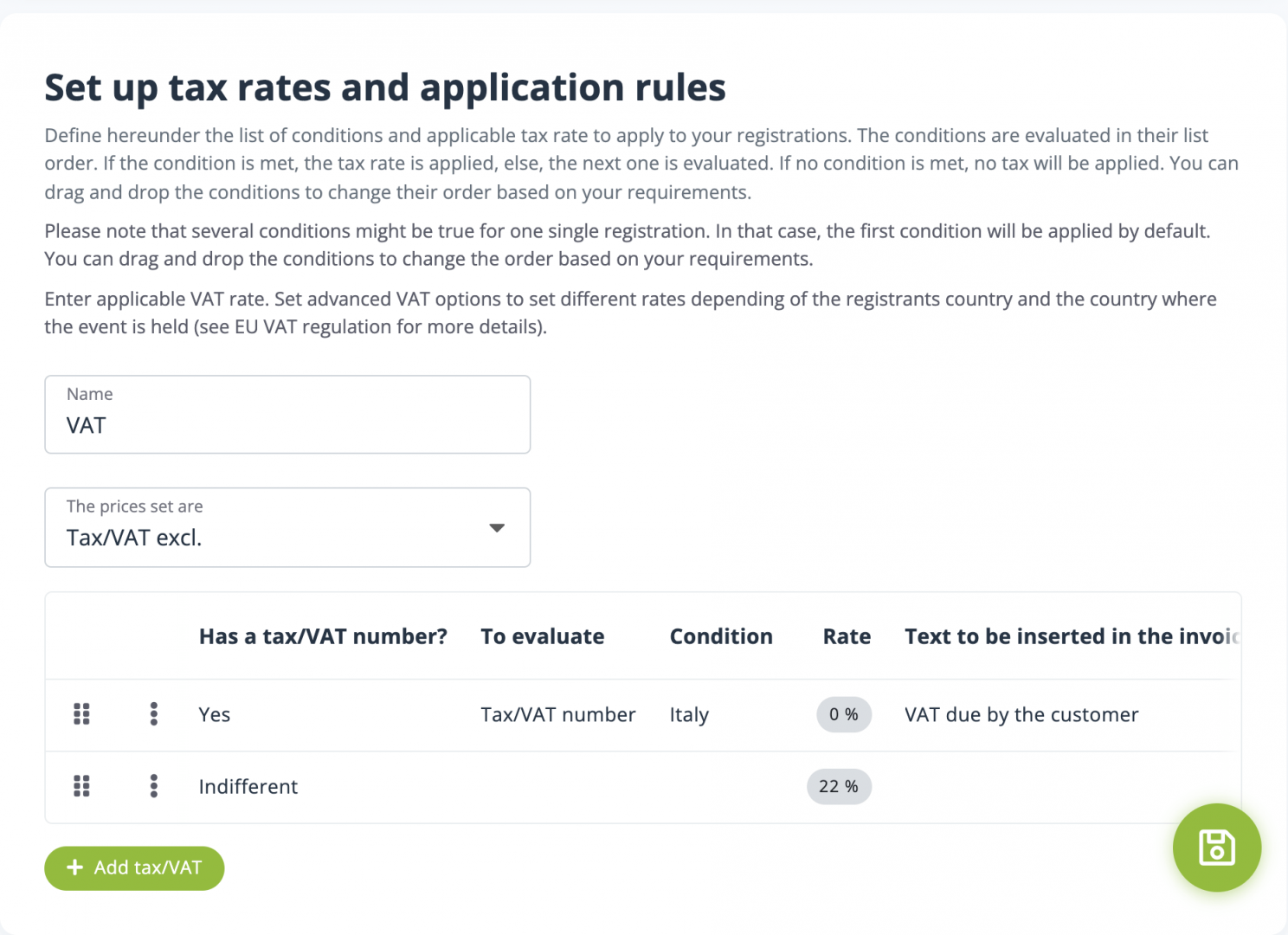

Prenons l'exemple d'une entreprise française qui organise un événement physique en Italie. Elle est alors assujettie à la TVA italienne et doit appliquer le taux qui y est en vigueur pour ce type de service, soit 22 %, dans tous les cas.

Il convient de remarquer que certains États membres, dont l'Italie, autorisent un report du recouvrement (TVA due par le client ou autoliquidation) si la personne imposable exerce ses activités dans l'État membre qui accueille l'événement.

Pour configurer un tel cas de figure dans idloom.events, accédez à la rubrique "Finances > Paramètres de Taxes/TVA" de votre événement et renseignez les informations suivantes :