Gérez les paramètres de taxe et de TVA pour votre événement

A partir de notre formule Light, les clients d'idloom-events ont la possibilité d'organiser des événements payants, et de faire payer les invités soit directement sur la plateforme, soit par virement bancaire. Mais qui dit flux d'argent, dit taxes.

C'est pourquoi nous avons développé un module TVA sur mesure, vous permettant de mettre en place votre événement en conformité avec les législations fiscales les plus complexes.

Configurer les taxes et la TVA

Dans la page d'édition de votre événement, dans la section "Finances", sélectionnez "Paramètres de taxe/TVA".

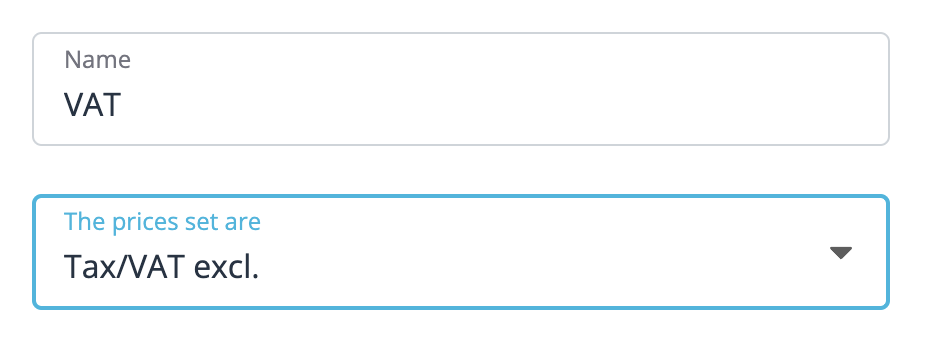

|

|

- Pas de taxe/TVA : les participants paieront le montant exact que vous aurez défini et aucune taxe ou TVA ne sera ajoutée au moment de la finalisation de l'inscription.

- TVA incl. : les participants paieront le montant exact que vous aurez défini. Au moment du paiement, le système calculera le pourcentage du prix fixé qui correspond à la taxe ou TVA.

- TVA Excl. : le système ajoutera automatiquement le pourcentage de taxe ou TVA que vous aurez défini au prix catalogue que vous avez indiqué (ex : un prix catalogue de 100€ + 21% de TVA signifie que l'inscrit devra payer 121€ à la caisse, même si vous avez indiqué un prix de 100€).

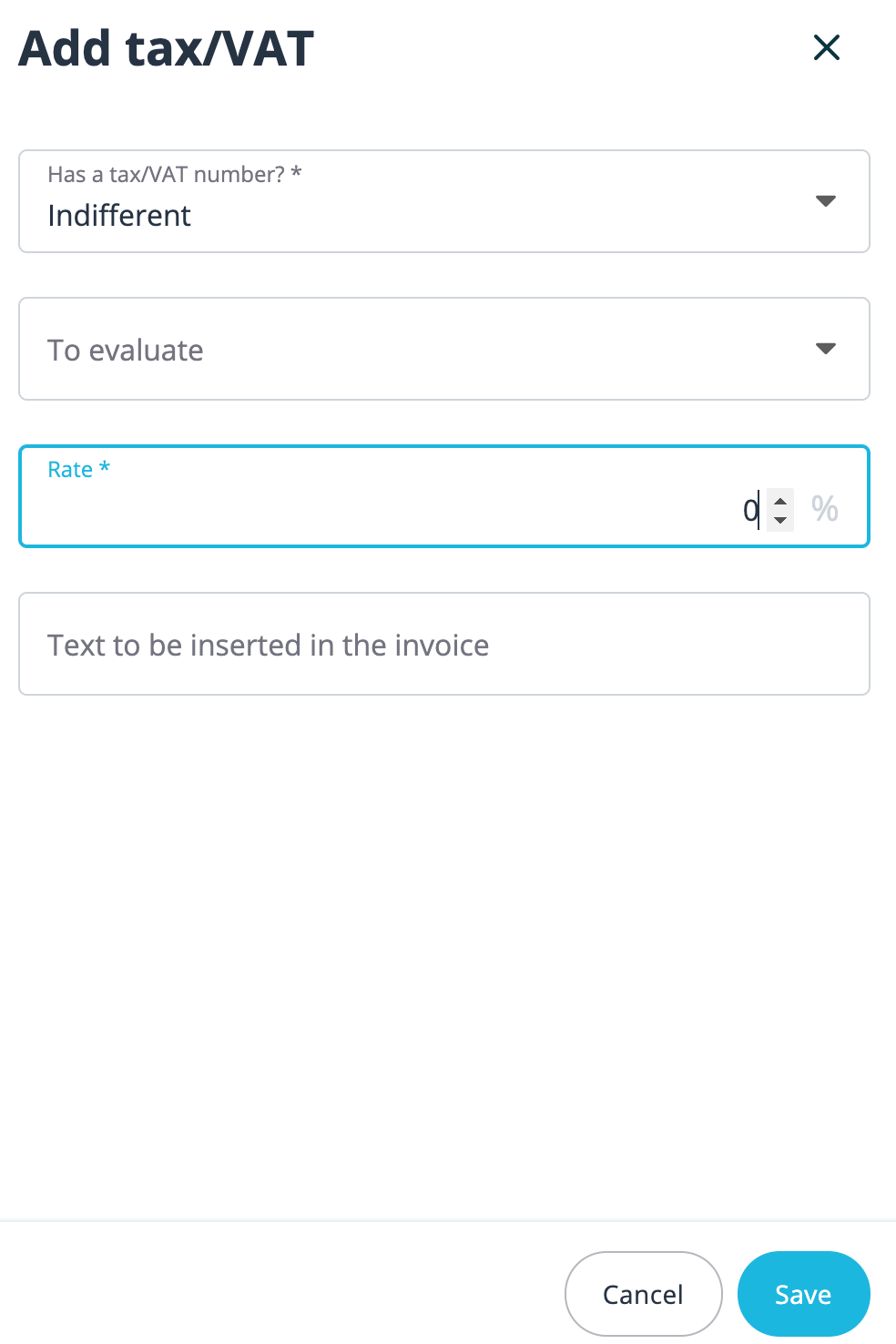

Taux de taxe et règles d'application

Vous pouvez construire la liste des conditions et du taux de taxe applicable à vos inscriptions. Les conditions sont évaluées dans l'ordre de leur affichage. Si la condition est rencontrée, le taux de taxe est appliqué, sinon la condition suivante est évaluée. Si aucune condition n'est remplie, aucune taxe ne sera appliquée. Vous pouvez faire glisser et déplacer les conditions pour modifier leur ordre en fonction de vos besoins.

Cliquez sur le bouton vert "+ Ajouter une taxe/TVA" et définissez votre première règle.

|

|

Veuillez noter que plusieurs conditions peuvent être vraies pour une seule inscription. Dans ce cas, seule la première condition remplie sera appliquée. Vous pouvez faire glisser et déplacer les conditions pour modifier l'ordre en fonction de vos besoins.

Exemples

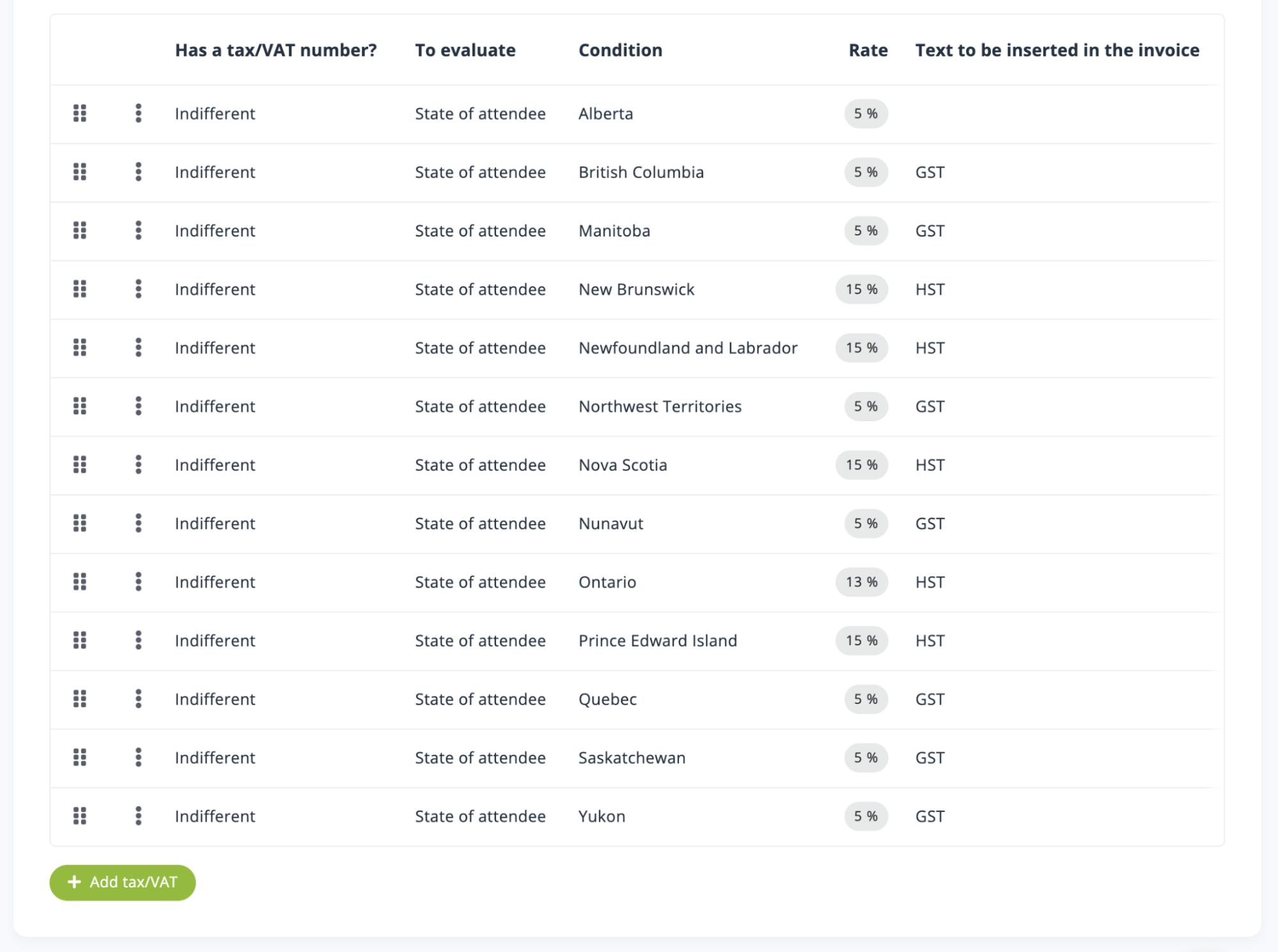

Application GST/HST pour le Canada

Dans cet exemple, l'application teste la province du participant pour définir le type et le taux de taxe appropriés. Le champ État est obligatoire et la liste des États est prédéfinie pour s'assurer qu'au moins une condition soit remplie.

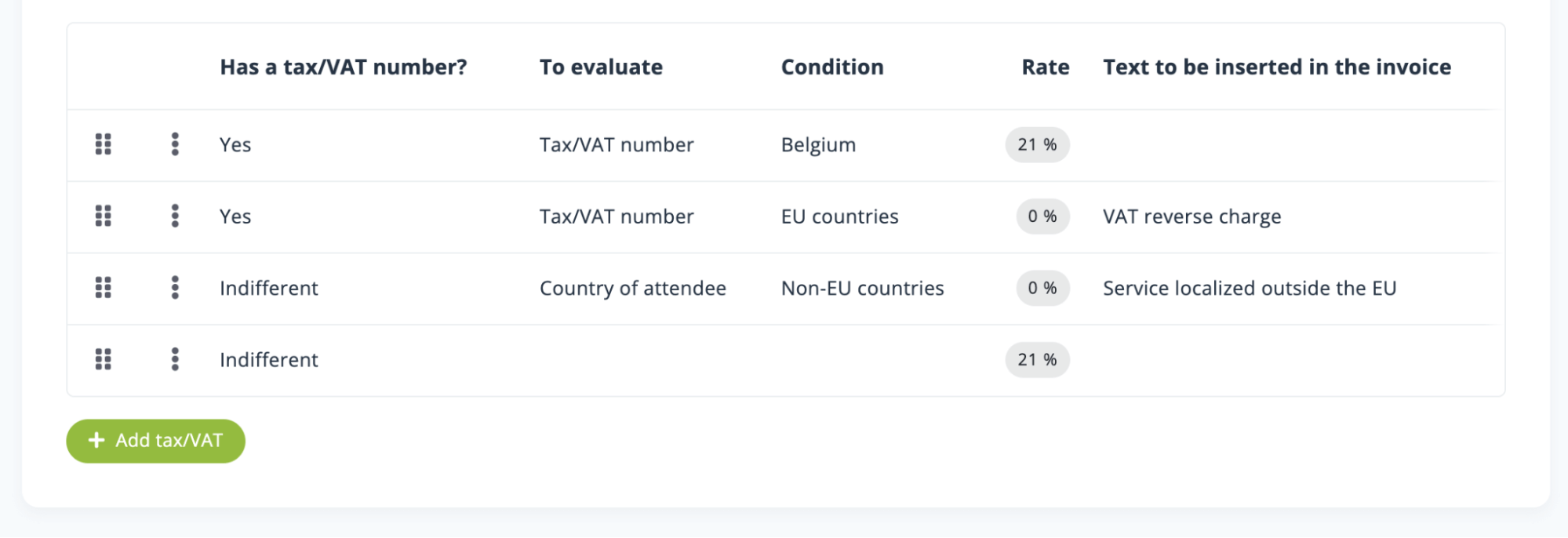

Application de la TVA pour une conférence en-ligne (VOD) en Europe

Dans cet exemple, l'organisateur est localisé en Belgique.

- L'application teste d'abord le numéro de TVA du participant pour vérifier s'il est préfixé par "BE", et si la condition est remplie, elle fixe le taux de TVA à 21% (taux de TVA applicable pour ces services en Belgique).

- Si la condition précédente n'est pas remplie, il vérifie alors si le préfixe du numéro de TVA est celui d'un autre pays membre de l'UE et, dans l'affirmative, il applique un taux de TVA de 0 % et mentionne "autoliquidation de la TVA" sur la facture ou le reçu.

- Si la condition précédente n'est pas remplie, il vérifie alors si le pays du déclarant est en dehors de l'UE et, si la condition est remplie, il fixe le taux de TVA à 0 % et mentionne "Service localisé en dehors de l'UE" sur la facture ou le reçu.

- Si aucune des conditions n'est remplie, il fixe alors le taux de TVA à 21 %, qui est le taux de TVA belge par défaut applicable à tous les citoyens ou organisations de l'UE sans numéro de TVA.

Notez que si vous ne définissiez pas la première condition, l'application fixerait le taux de TVA à 0 % pour toutes les organisations dont le numéro de TVA est préfixé par "BE", car la Belgique est un pays de l'UE.

Thanks to this useful feature, your invoices and accounting documents generated by idloom-events will display the correct tax rate, every time.